Retraite : enrichir le savoir… et les gens

Quel montant épargner pour la retraite? Pendant combien d’années? Et par quel véhicule d’épargne? Les décisions relatives à l’épargne-retraite seront loin d’être sans conséquence une fois l’heure de la retraite arrivée, comme peuvent le rappeler entre autres la récente déconvenue boursière et les pertes d’emploi. Bien au fait qu’il n’est pas toujours simple de s’y retrouver — en temps normal comme dans les périodes économiques difficiles —, une équipe de chercheurs issus de disciplines diverses s’investissent pour outiller autant les décideurs que la population. De la recherche franchement utile qui entraîne des retombées concrètes pour la société.

Pierre-Carl Michaud et Philippe d’Astous cherchent à savoir ce qui composera votre bas de laine une fois venu le moment de prendre votre retraite. Ce n’est pas de la curiosité mal placée : les deux professeurs-chercheurs, ainsi que leurs collègues de l’Institut sur la retraite et l’épargne de HEC Montréal, se penchent sur la situation pécuniaire des épargnants québécois et sur leurs décisions financières — parfois lourdes de conséquences — en prévision de leurs vieux jours. L’objectif de ces spécialistes est noble : aider les gens à faire des choix plus payants.

Aller au fond des choses

Le directeur de l’Institut, Pierre-Carl Michaud, explique que les travaux menés par les chercheurs, les professeurs et les étudiants qui y travaillent se regroupent sur trois axes.

Le premier consiste à comprendre le comportement des gens en matière de finances, ce qui fait appel à l’économie comportementale. « Depuis les années 1990, nous avons observé une évolution dans les habitudes, affirme-t-il. Un Québécois sur deux choisit de commencer à recevoir sa rente du Régime de rentes du Québec (RRQ) dès le premier âge où c’est possible — donc à 60 ans —, alors que, ailleurs au Canada, nous constatons plutôt une proportion de 30 %. » L’équipe creuse donc pour connaître ce qui motive les Québécois à se prévaloir de ces sommes plus tôt, sachant que celles-ci seront bonifiées s’ils attendent jusqu’à leurs 65 ans.

« Il est important, dans notre approche, de ne jamais avoir une attitude paternaliste ou juger les motivations derrière ces choix, qui sont décisifs puisqu’irréversibles », poursuit le directeur.

Des calculateurs toujours plus pointus

C’est dans cet esprit de bienveillance que l’équipe s’évertue à mettre au point des outils sophistiqués afin d’aider les futurs retraités à prendre les meilleures décisions possibles, ce qui représente le deuxième angle d’attaque des chercheurs. Parce que, c’est bien connu, il n’y a pas de règle universelle pour choisir le moment optimal de partir à la retraite ; tout dépend de la santé et de l’espérance de vie, de l’épargne accumulée et de la nature des véhicules de placement détenus, de la

situation fiscale du ménage, etc. Toutes ces variables intègrent les calculateurs de plus en plus pointus conçus dans les murs de HEC Montréal.

Pour une prise de décisions éclairée

Les travaux de recherche de Philippe d’Astous, professeur adjoint au Département de finance de HEC Montréal, s’inscrivent dans le troisième axe de l’Institut sur la retraite et l’épargne : les connaissances financières. L’expert concentre sa recherche en amont et jette la lumière sur la préparation financière de cette étape de vie importante. Dans une enquête récente, il cherche par exemple à déterminer si la population connaît bien deux véhicules de placement fort populaires : le régime enregistré d’épargne-retraite (REER) et le compte d’épargne libre d’impôt (CELI). Ici, le test auquel le professeur soumet les participants est assez simple, et pourtant, ceux-ci ne réussissent à répondre correctement qu’à deux des cinq questions posées en moyenne.

Là où réside tout l’intérêt de cette étude, c’est qu’elle démontre qu’il est possible d’augmenter ce score de façon significative simplement en regardant une courte vidéo qui présente des notions de base sur l’épargne-retraite.

« Au Canada, on compte 100 milliards de dollars de contributions annuellement dans les REER et les CELI, dans une proportion respective de 60 % et de 40 % », précise Philippe d’Astous. Il poursuit : « Utiliser le meilleur véhicule d’épargne est un choix important, puisque ce sont de gros montants qu’on peut perdre si l’on ne tient pas compte de l’incidence fiscale de chacun. »

Les résultats préliminaires de la recherche entreprise à HEC Montréal montrent une chose : il est difficile d’influencer les comportements à long terme des épargnants et de les amener à changer leurs habitudes. Un travail de longue haleine attend donc ces chercheurs animés par la volonté d’améliorer le bien-être et la santé financière des Québécois.

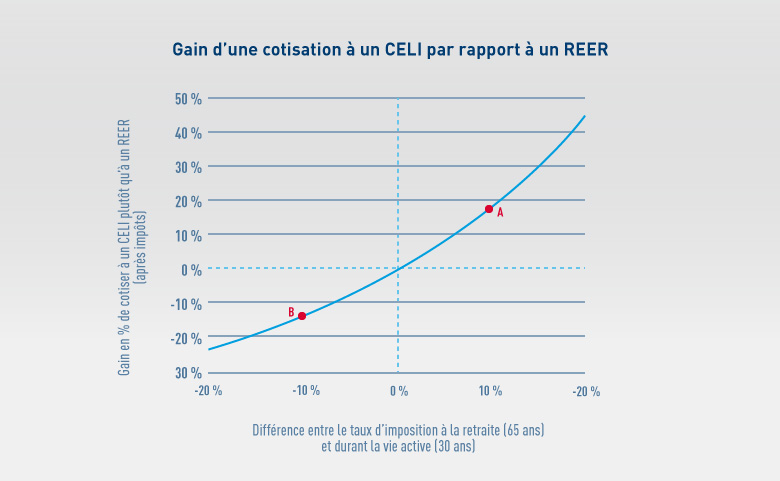

Voici un exemple du type d’informations fournies à des participants

Ce graphique illustre le gain, en pourcentage, d’une cotisation de 1000 $ à un CELI par rapport à un REER, selon la différence de taux d’imposition entre le moment du retrait et celui de de la cotisation.* Lorsque les taux d’imposition au moment de la cotisation et au moment du retrait sont égaux, c’est-à-dire que la différence entre les deux taux est de 0, cotiser à l’un ou à l’autre des véhicules est parfaitement équivalent (gain en % = 0).

Toutefois, pour un célibataire dont le revenu à 30 ans serait de 40 000 $ avec un taux marginal effectif d’imposition de 35 %, et qui planifierait un revenu de 60 000 $ au moment de retirer ses fonds à 65 ans avec un taux marginal effectif d’imposition de 45 %, le gain d’une cotisation à un CELI au lieu d’un REER est de 18 % après impôts (point A sur le graphique). À l’inverse, avec un revenu à 65 ans de 20 000 $ et un taux marginal effectif d’imposition de 25 %, cotiser au CELI entraîne une perte de rendement net de 13 % (point B sur le graphique).

* L’exercice postule une cotisation à 30 ans; un retrait à 65 ans; et un rendement annuel de 3 % au-delà de l’inflation.